2022年,微创机器人预计将拥有三款商业化阶段的手术机器人产品。本文将以公司处于注册批准阶段的两大主力产品腔镜手术机器人图迈、关节置换机器人鸿鹄为突破视角,结合对标巨头的情况,来认知公司潜在的价值锚点。

一、对标巨头直觉外科2021Q3业绩强劲复苏,微创机器人能乘风而上吗?

1、直觉外科的市值发展历程&商业模式剖析

10月19日,全球手术机器人龙头直觉外科公布三季报,单季营收为14亿美元,同比增长30%,2019Q3-2021Q3年营收复合增速为12%。出货量方面,2021Q3出货了336台达芬奇手术系统,较去年的195台同比增长了72%;

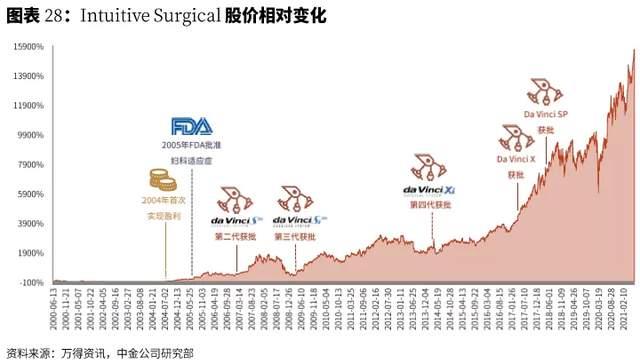

回顾直觉外科的股价长牛之路,自公司2000年上市以来,迭代产品的成功上市与推广,对股价起到积极的推动作用。追溯到更早期的阶段,直觉外科2000-2003年期间,股价区间涨幅不足100%;而2004-2005年期间,随着公司首次实现扭亏为盈和公司产品新适应症的获批,两年的时间公司股价实现了近6倍的涨幅,这可能也是微创机器人上市后股价催化可参照的重要节点。

直觉外科的商业模式十分优秀,它独特的“刮胡刀+刀片”商业模式堪称杀手级,不同于国内“脊柱机器人龙头”天智航的收入结构单一且手术系统销售占大头,直觉外科的手术系统营收占比从2004年56.77%下降至2020年的27.05%,

占大头的耗材收入主要源于“耗材智能锁死策略”,达芬奇手术机器人的机械臂是一种高值耗材,使用时临时安装到机器人上面。每台手术基本都需要用到机器人的四条机械臂,每条机械臂使用10次后便不能继续使用,机器人就会自动锁死,必须更换新的机械臂后才能重新开机,每条机械臂国内售价10万元。

从2009年开始,公司的配件及服务收入超过系统销售收入,未来这种趋势还会持续。2020年,直觉外科仪器配件收入为24.56亿美元,营收占比约为56.34%。从直觉外科的耗材收入进化过程看,每一代机器人的升级都能给配件收入提升到一个全新的高度,尤其是第四代机器人的推出,不仅使得配件收入上升了一个台阶,同时股价在推出的这7年间,上涨了接近6倍。

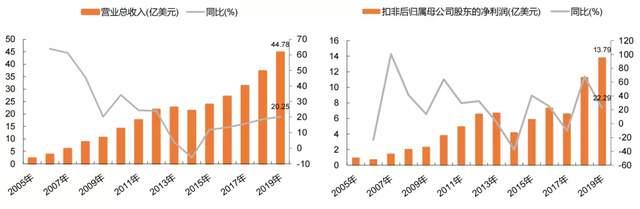

“大牛股”直觉外科的成长离不开公司的长期向好的业绩(如下图)、强大的盈利能力和不断地研发驱动,毛利率始终保持在65%以上。公司多数年份净利率在20%以上,而在研发费用率方面,自2006年以来呈现爬升趋势,近年在10-13%区间波动。

2、微创机器人图迈的2026年的终局测算

直觉外科目前市值高达7762.83亿人民币,尽管微创机器人对标直觉外科,但也要认识到两者之间目前所存在的巨大差距,就拿两家所处的阶段和主力腔镜机器人产品的性能来看,微创机器人仍需要时间沉淀。

目前微创机器人和直觉外科的上市早期有点相似,直觉外科1996年推出第一款机器人,而微创机器人预计在2022年将会有三款手术机器人商业化;从财务数据的角度,微创机器人在2019-2021H1期间,分别录得亏损净额人民币6980.1万元、2.09亿元及2.43亿元;而直觉外科上市前3年也是持续亏损,市值在40亿美元左右徘徊。

在产品性能方面,微创的图迈究竟有没有和达芬奇一较高下的实力呢?在一项注册性的临床试验中,以平行对照的方式比较图迈和达芬奇Si在泌尿外科手术领域的有效性及安全性,试验的主要有效性重点目标在于手术的成功率,图迈所在的研究组51例手术成功了50例,而达芬奇则是全部成功,这在统计学上没有显著差异。次要终点则是对于术中术后的一系列患者情况进行考量,图迈展现出了更优的安全性,并在其他方面并无和达芬奇有显著差异。

不过,图迈对比的是直觉外科的三代机,这并不能代表达芬奇手术机器人的巅峰水平。

据沙利文数据显示,2020年中国腔镜手术机器人市场为3.18亿美元,预期2026年将达到23.15亿美元。放眼至2026年的手术机器人市场,乐观假设微创机器人能够占领25-30%的市场,那么对应图迈的营业收入为37-44.4亿,净利率假设如果能和直觉外科一样保持在20%以上,那么对应净利润就有7.6-8.88亿。目前直觉外科的PE给的大约为70倍左右,那么微创机器人匹配上这个估值,未来可能存在千亿市值的潜力。以终值折现回现值,按8%的折现率,那么可以测算出361-422亿的市值区间,尽管在假设数据居多的情况下得出以下结论,但这也不妨碍展露公司的发展前景。

二、鸿鹄,挑战史赛克Mako的王座?

微创机器人的关节机器人“鸿鹄”对标的是Mako的RIO手术机器人。

史赛克2013年以14亿美元收购了骨科手术机器人代表公司Mako,截至目前,全球范围内超过28个国家装机使用Mako,累计装机量超过1000台,14年内总计完成手术超过35万台,在全球市场份额为8%左右。

为了提高医生与医院对Mako产品的接受度以及推动自家骨科产品的销售,史赛克做了非常多的努力,包括将关节机器人与自己已有的关节植入物结合,使得医生可以无缝衔接手术机器人的使用;围绕Mako关节机器人,打造了髋关节置换以及膝关节置换两套完整的手术方案等。

虽然微创机器人的鸿鹄在注册性临床试验中并未选择与史赛克的Mako进行对照,而是选择了单组试验,但作为首个被NMPA纳入绿色通道的关节机器人并且有望成为挑战史赛克Mako的首个国产产品,仍被市场寄予厚望。

另外,微创骨科的关节产品在最新的全国集采中顺利中标,也打通了市场对于关节机器人和关节产品无缝衔接组合使用的想象。

骨科机器人相较腔镜机器人而言,市场较小且未来竞争更剧烈。据沙利文数据显示,2020年中国骨科手术机器人市场为0.42亿美元,预期2026年将达到4.51亿美元,按2020年的市场份额看关节手术机器人占骨科的52%,那么如果维持该比例,2026年关节手术机器人市场规模约为15亿人民币。如果微创的鸿鹄能够占领20%左右的市场份额,那么将实现3亿人民币的营收,对比骨科机器人第一股天智航的情况看(2020年1.36亿营收、利润为负、市值100亿左右),折现到现在保守测算至少价值70-80亿人民币左右。

结语:通过对微创机器人上述的两款主力产品的分析,公司发行市值并不算太贵,但结合巨头直觉外科的成长路径,微创机器人能否真正复制巨头成长的路径仍面临许多挑战,而股价的长期拔升则是需要一个个里程碑的脚印来推动。

故事很美好,但路途遥远,需要时间检验。

粤公网安备 44030902002254号

粤公网安备 44030902002254号