2020年8月6日,泰格医药登陆香港联交所,股价高开19%。作为国内临床CRO龙头,泰格医药在生物医药研发如火如荼的当下赴港IPO,自始便被二级市场视为现象级事件,交易首日的股价高开已属情理之中。港股IPO当天清晨,泰格医药发布配售结果显示,公开发售阶段,泰格医药收获414.39倍认购,带来11.5%的国际配售股份回拨。

而在此前一天在富途的暗盘交易中,泰格医药亦收涨18.2%,在富途证券的暗盘实现了1.86亿港元成交额,位居后者暗盘成交额有史以来第二位。

无独有偶,另外多只赴港上市的内地生物医药明星股,也都从发行到交易一脉相承地在港交所留下了亮眼业绩。富途是交易量最大、最活跃的美股港股互联网券商之一,据富途统计,今年以来,已有多家生物医药类企业在富途获得超百亿港币的认购战绩。

(数据来源:富途)

其中,沛嘉医疗曾因为公开发售超购约1183倍、冻资逾2770亿元,超越2019年末返港上市的阿里巴巴,成为“冻资王”。2020年5月15日挂牌港交所当天,沛嘉医疗收盘价相比招股价高出67.97%。另一家微创外科手术器械企业康基医疗,首日上市收涨98.85%,成交额超33亿港元。在首个交易日前天下午富途的暗盘交易中,康基医疗股价收涨85%,富途证券暗盘成交额1.38亿港元。

一家企业的股份从私募市场进入公开资本市场,需要经过漫长的上市准备和发行阶段,方可进行交易。发行阶段的保荐、承销、路演、配售,乃至暗盘交易,都会对股票后续的公开交易价格产生影响。

在市场化程度极高的港交所,个人投资者是市场流动性的主要来源,公开发售部分的认购结果对IPO以及后市流动性的影响更显著,也更容易量化。

生物科技企业扎堆赴港IPO,首日股价喜忧参半

过去一年半以来,港交所几乎成为全球最忙碌的资本市场,其中一个很重要的原因便是其在2018年4月颁布的上市新政。

港交所旗下的证券市场有主板和创业板两个交易平台。2017年12月,港交所宣布将在主板上市规则中新增两个章节:第一,接受同股不同权企业上市;第二,允许尚未盈利或者没有收入的生物科技公司上市。2018年4月底,包含前述内容的港交所《新兴及创新产业公司上市制度》正式发布。这是港交所25年来最重大的一次上市改革。

此后,未通过主板财务资格测试的生物科技企业可以带“B”后缀上市,公开融资的大门首次向未盈利的生物医药公司敞开。

2018年5月8日,作为港交所上市制度新政后的首家尚未盈利生物科技公司,歌礼生物向提交招股文件,并于8月1日登陆港交所。据动脉网统计,截至2020年7月,共有36家生物医药类企业上市。上市新政后的港交所迎来了生物科技类企业的上市潮。

(36家生物医药类企业上市表现 数据来源:动脉网根据公开资料整理 )

港交所是一个高度市场化的资本市场,赴港IPO的企业,首日股价破发并非罕事。36家生物医药类IPO企业中,24家首日股价上涨,涨幅最大的欧康维视生物首日股价上涨152.38%,4家企业的股票首日以招股价收盘,8支股价下跌。

进一步分析IPO首日涨跌幅和计划、实际发售比例的相互关系,我们可以发现其中有趣的现象。

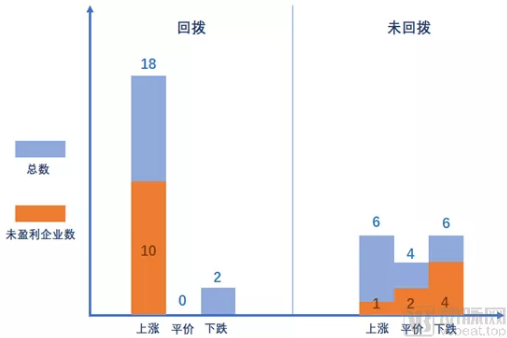

(36家生物科技企业发行回拨与首日表现对比 数据来源:动脉网根据公开资料整理)

36家生物科技企业中,20家在发行阶段回拨了部分国际配售的股票,其中18家企业的股价在挂牌首日收涨,10家未盈利企业回拨股票后股价全数首日收涨。

16家未回拨股票的生物科技企业股票首日表现则相对平淡:6涨、4平、6跌,其中包括首日股价跌幅最大的3家企业,未回拨的股价下跌企业中,未盈利企业占比2/3。

从这个统计可以明显看出,个人投资者的参与热度与新股上市股价的涨跌有明显的关联性。另外,企业IPO时,发行价主要由机构投资者决定,除了对冲基金,大部分机构投资者是长线基金,股票交易频率低,因此当股票进入二级市场之后,股票价格的波动很大程度受到个人投资者的交易活跃度影响。

在仙股遍地的港股市场,投资者资金向龙头企业聚集,企业上市时如果没有做好个人投资者与机构投资者的合理分配,上市后如果没有做好持续、高效的投资者沟通,很可能会面临流动性问题。

IPO分销:个人投资者演绎新股百亿认购热潮

企业在港交所上市时,股票发行分为配售和公开招股两部分。其中,配售是指向全球基金等机构投资者定向发售,公开招股则表示向普通投资者公开发售。港股IPO配售和公开招股的股票数量配置比例通常为9:1。

当公开招股的认购金额数十倍甚至上百倍于发售数量时,承销商会将配售给机构投资者的股票回拨10%~50%不等给普通投资者。通过前面分析36家登陆港交所的生物科技类企业的发行情况与上市表现,我们可以基本认定,股票发行阶段回拨与否,会在一定程度上影响其上市初期的表现。

而影响新股IPO公开发行的一个很重要的因子,就是分销商的推广能力。这种推广能力与分销商拥有的用户量、资产量、用户体验等息息相关,直接影响公开认购的热度,进而形成不同的上市首日交易行情。

富途安逸(FUTU I&E)是富途旗下的企业服务品牌,作为汇聚上千万投资者的互联网投行,其核心业务之一就是面向企业客户提供美股港股IPO分销服务,已累计助力数十家企业登陆美股港股。

富途安逸业务负责人表示,2019年初,港股打新还不像现在这般火热,部分即将港股上市企业在IPO之前非常担心自己的商业模式无法被投资者理解,对公开发售感到压力,富途安逸通过一图读懂招股书、提供线上路演平台等方式,让企业的投资价值在广大投资者面前获得曝光,不仅让助力企业上市,也帮助企业维持住了上市后的投资者关注度。

(富途安逸部分港股IPO分销案例 数据来源:富途)

据富途刚刚披露的Q2财报显示,二季度富途营收达到8870万美元,同比增长165%,毛利润达6890万美元,同比增长172%,净利润3130万美元,同比增长310%。

据最新统计,富途牛牛用户超1000万,富途证券客户已破百万,已经是用户量体量最大、投资者最密集的美股港股互联网券商之一。截至Q2期末,富途客户资产达1424亿港元(184亿美元),总交易量达831亿美元(约6439亿港元)。

如前文所说,富途今年以来已经完成了多个百亿认购规模的生物医药新股,这些战绩主要得益于富途丰厚的资产量和活跃的投资者。

基于富途活跃的海量用户群和全面的金融证照,富途安逸已经得到市场广泛认可,先后为贝壳、泛生子、小米集团、美团点评等企业提供IPO分销服务。“此外,近期美股港股分别有两个大型IPO案例,小鹏汽车上市,富途证券任承销商,小鹏汽车最终获富途客户超4.6万人认购,认购金额突破22.1亿美元;港股方面,农夫山泉获富途客户超351亿港币认购,认购金额再创新高。

“近年来,内地生物科技企业赴美、赴港IPO热情高涨,我们为他们中的大多数提供了服务。”富途安逸业务负责人表示。

以ESOP股权激励为触点,连接企业全生命周期

值得关注的是,富途不仅助力多家生物医药企业成功登陆美股港股市场,还是多家生物医药企业的签约ESOP股权激励服务商,康方生物、沛嘉医疗、欧康维视、诺诚健华等企业都选择了富途安逸作为ESOP股权激励签约服务商。

(富途安逸部分ESOP服务案例 数据来源:富途)

ESOP,即员工持股计划。为了更好地将核心员工与企业长期发展绑定在一起,多数企业在发展之初都设立了股权激励,不同交易所对股权激励占公司股本总额的上限比例、上市后股权激励如何落地、股权激励份额的行权价格如何确定、股权激励行权的资金来源形式等都是企业在IPO的过程中需要考虑的问题。

可以说,企业上市不仅仅要做好IPO,上市前的信托与税务筹划、行权安排也非常重要。对企业创始人和高管来说,信托设计与税务筹划可以帮企业高管做好风险隔离和合理节税,其重要性不言而喻。

传统解决方案下的股权激励服务相对分散,各个服务环节相互脱钩,数据管理方面还存在数据管理弱、C端服务缺失、客服能力差、响应速度慢等问题。富途安逸基于其源自一线互联网企业的产品能力,提供ESOP期权激励的一站式全流程服务,与专业合作伙伴无缝结合,输出从激励方案设计、信托税筹、数据管理、落地行权的一站式管理。“使用富途安逸的ESOP服务后,企业无需对接多家供应商,极大地减少了工作量,”该业务负责人表示,“此外,富途安逸的ESOP产品尤其关注数据安全,对敏感数据进行加密二次储存,安全能力经过腾讯等大型企业的层层考验,确保数据用户数据安全。”

“富途安逸累计为超过100家企业提供ESOP股权激励服务,因此也积累了丰富的实战经验,我们很清楚在全流程中可能潜在的合规、税务风险。我们也曾看到,有的企业由于忽略上市前的信托和税筹安排,导致上市后员工行权成本大幅提升。”该业务负责人表示,“由企业侧直接对接ESOP全流程的各种服务商和角色,可能会付出巨大的时间成本和试错成本,所以他们选择了富途安逸作为一站式的ESOP期权激励服务商。”

近年来,国内生物医药创新生态的不断完善,初创企业能够以更快的速度走完早期野蛮生长,越来越多的企业面临上市选择。实际上,无论选择A股或者赴港、赴美IPO,准确掌握不同资本市场差异化的规则,上市之路才能走得更平稳。

粤公网安备 44030902002254号

粤公网安备 44030902002254号